相続時精算課税制度

1.相続時精算課税制度とは

相続時精算課税制度とは、親や祖父母が子どもや孫に贈与をするとき、最大2,500万円までの贈与分が非課税となる制度です。

ただし、相続が発生したときには、贈与分を贈与したときの時価で相続財産に加算して、全体に対して相続税が課税されます。

生前贈与された財産について、贈与税を課すのではなく、相続時にまとめて相続税として課税する制度であり、親が元気なうちに、次の世代へと財産を移転しやすくすることを目的としています。

いったん相続時精算課税制度を適用すると、通常の贈与税の控除(年間110万円まで)は適用されなくなります。

2.相続時精算課税制度が適用される金額

相続時精算課税制度では、最大2,500万円までの贈与分について、控除を受けることができます。

2,500万円を上回る贈与があったら、上回った分については贈与税を支払います。

その場合の贈与税の税率は、一律20%となります。

さらに、将来相続が起こったときに、贈与財産と相続財産を合計し、その価額をもとにして相続税が課税されます。

このとき、贈与時に支払った贈与税(2,500万円を超える贈与について、20%のもの)は、相続税額から差し引かれます。

3.注意点

相続時精算課税制度の適用を受けるためには、贈与者は60歳以上の親や祖父母であり、受贈者は20歳以上の子どもや孫である必要があります。

また、相続財産に足される贈与財産は、「贈与したときの相続税評価額」によって計算します。

相続税精算課税制度を選択すると、通常の贈与税課税は利用できなくなりますが、この特例は、父母や祖父母ごとに選択することができます。

また、相続時精算課税制度の適用を受ける場合には、最初の贈与を受けた年の翌年の2月1日から3月15日までの間に、相続時精算課税制度の適用を受ける旨の届出書とともに、贈与税の確定申告をする必要があります。

4.メリットとデメリット

相続時精算課税制度のメリッ卜の1つ目は、一度に多額の財産を生前贈与できることです。

子どもや孫1人について、最大2,500万円までは贈与税を払わなくても生前贈与することができます。

また、生前贈与をしておくと、遺産分割をする必要がなくなるので、相続争いを予防することもできます。

デメリッ卜は、贈与税が無税になっても、結局相続税がかかることです。

節税効果を狙うなら、従来の贈与税基礎控除(年間110万円)を使って、少額を少しずつ贈与していった方が効果的です。

また、いったん相続時精算課税制度を選択すると、従来の暦年贈与を利用できなくなる(後に暦年課税に戻すこともできない)ことも、デメリットの1つと言えるでしょう。

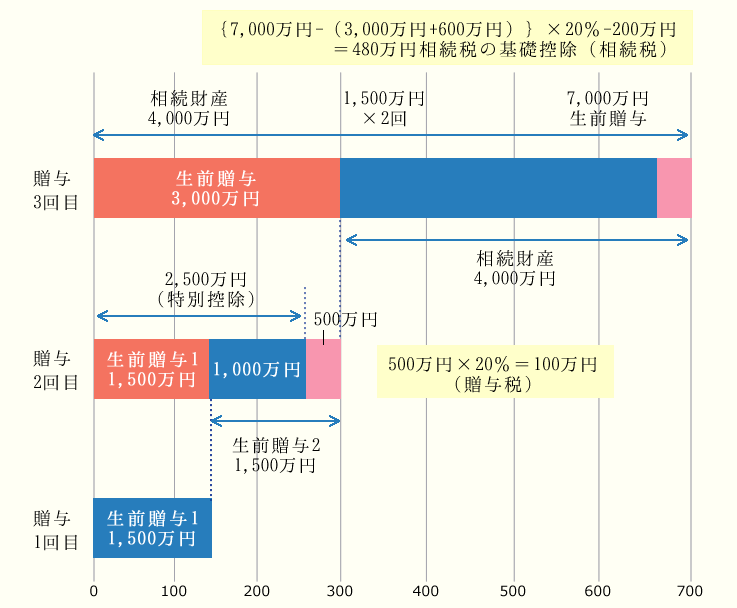

相続時精算課税制度の仕組み

(前提条件)

法定相続人は子1人、1,500万円の生前贈与を2回、相続財産が4,000万円(単位:万円)

納付する相続税から、既に納付した贈与税を控除した差額を納めることになります。

上記のケースでは480万円-100万円=380万円です。

5.住宅取得資金等の特例

子どもや孫が、自己居住用の住宅取得資金や増改築の資金の贈与を受けた場合、親の年齢制限(60歳)がなくなります。 この特例の適用を受けられる住宅の要件は以下の通りとなります。

1)取得住宅の要件

- 家屋の床面積が50m2以上、かつ、床面積の2分の1以上が自己の居住用

- 中古住宅の場合、築後の経過年数が前20年(耐火建築物の場合は25年)以内であるか、または新耐震基準に合致すること。

- 新耐震基準に合致しない中古住宅の場合、取得日までに耐震改修工事を申請して、居住開始日までに耐震改修工事を完了すること。

- 贈与を受けたお金で、翌年3月15日までに住宅を新築するか取得して、居住すること。

2)増改築住宅の要件

- 家屋に実施する増改築や大規模の修繕、大規模の模様替えの工事費用が100万円以上であること

- 増改築後の床面積が50m2以上で、床面積の2分の1以上が自己の居住用

なお、住宅建築に先だって取得する土地も、特例の適用対象です。

不動産税金ガイドの内容について

当サイトの内容は、平成29年4月1日現在の法令にもとづいて作成したものです。

年度途中に新税制が成立したり、税制等が変更になったり、通達により詳細が決まったりするケースがありますのでご了承ください。

税金は複雑な問題もありますので、ケースによっては税務署や税理士など専門家にご相談ください。